SUMARIO: I. INTRODUCCIÓN. II. EL PLAZO DE PERMANENCIA EN EL RÉGIMEN DE INCORPORACIÓN FISCAL; O UNA DE LAS CARTAS DE MEDICIÓN DE TYCHO. III. CONSIDERACIONES FINALES IV. BIBLIOGRAFÍA.

I. INTRODUCCIÓN

En La Humanidad Aumentada. La administración digital del mundo, el filósofo francés Éric Sadin (1973) señala, citando a Plinio el Viejo, que los humanos:

Caminamos con los pies de otros, vemos con ojos ajenos, reconocemos con una memoria externa, vivimos por las obras de otros.1 [Pero también con el riesgo de escuchar como quien oye llover, ni atentos, ni distraidos]

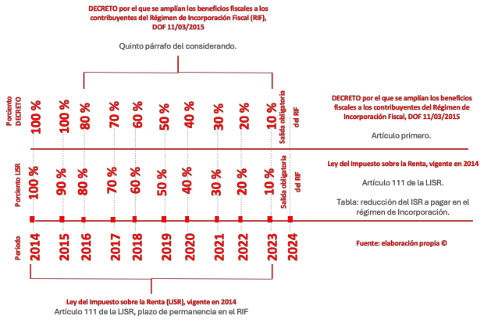

Pero, ¿qué hay de aquellos que escuchan solo el canto de los ciarlatani?2, es decir, aquellos que son presa del miedo y no tienen esperanza; tan no la poseen ya, que según su optimismo creen en aquellos quienes se produce asimismo en los medios digitales, porque han alcanzado el éxito; por tal razón las palabras de estos, es la esencia de una brújula fiscal que deben seguir sin importar su futuro, porque si piensan positivo es seguro, según sus predicciones, no tendrán que vérselas con alguna autoridad fiscal, porque está claro para los ciarlatani: que “el 2024, [es el] último año para tributar en el RIF de algunos contribuyentes”, para muestra a continuación se trascribe la tabla 1. “Plazo de permanencia en el RIF”, o la carta de medición de los ciarlatani:

|

Año de tributación |

Reducción |

|

2014 y 2015 |

100% |

|

2016 |

90% |

|

2017 |

80% |

|

2018 |

70% |

|

2019 |

60% |

|

2020 |

50% |

|

2021 |

40% |

|

2022 |

30% |

|

2023 |

20% |

|

2024 |

10% |

Tabla 1. Plazo de permanencia en el RIF (Sanciprían, 2024), o la carta de los ciarlatani

Pero volviendo a la brújula fiscal, ahora recuerdo porque pensé en un filósofo, en realidad estaba pensando en Juan Villoro y su libro La guerra y otras batallas; si me lo permiten, una vez más, en una de sus piezas teatrales; no en Conferencia bajo la lluvia sino en aquella otra en donde Tycho Brahe3 (1546-1601) y Johannes Kepler4 (1571-1630) discuten en dos idiomas; alemán y latín; pero aquellos actores que los interpretan en la puesta en escena todo lo expresan en español, es decir, es “[(1)] un ejemplo de cómo traducimos lo que pensamos, [(2)] de cómo nos confundimos en la misma lengua y, sobre todo, [(3)] de cómo nos entendemos cuando creíamos no poder hacerlo” (Villoro, 2018, p. 243).

Ahora bien, un ciarlatani podría señalar que: “si se parte que el cómputo del plazo de permanencia es de 10 años, se podría entender que los contribuyentes que tributan en el RIF desde el ejercicio 2014, […] su último ejercicio fiscal [es] en 2023; no obstante, esto es incorrecto” (Sanciprían, 2024), esto es así, porque para un ciarlatani lo que traduce su pensamiento es el optimismo de seguir con un beneficio fiscal,

debido [(a que en ocasiones nos confundimos en la misma lengua a la hora de interpretar, y no)] a que de conformidad con el artículo primero del “Decreto por el, que se amplían los beneficios fiscales a los contribuyentes del Régimen de Incorporación Fiscal”, publicado el 11 de marzo de 20145 [(sic)], las personas físicas que en 2014 optaron por tributar en el RIF pudieron aplicar el 100 % de reducción del ISR que determinen conforme a dicho régimen durante todo el segundo año de tributación en el mismo (Sanciprían, 2024), énfasis del original.

Pero, si tenemos esperanza y logramos encontrarnos con alguna de las cartas (o artículo) de Tycho, nos podrá suceder lo mismo que a Kepler, es decir, “nos entenderemos cuando creíamos no poder hacerlo”; porque para Kepler las mediciones de Tycho eran la brújula necesaria para realizar sus cálculos matemáticos en el surgimiento de la ciencia moderna y hoy 2024 para los sujetos obligados, es precisamente una suerte de cartas para entender la mecánica de la relación jurídica tributaria y leer el epitafio tributario del RIF; es decir, cambiar de régimen fiscal a partir del 01 de enero del 2024, antes de que un asteroide llamado el SAT, colisione con el planeta azul llamado el contribuyente y su patrimonio; por la interpretación de un ciarlatani con miles de likes.

II. EL PLAZO DE PERMANENCIA EN EL RÉGIMEN DE INCORPORACIÓN FISCAL, O UNA DE LAS CARTAS DE MEDICIÓN DE TYCHO

En su libro La tonalidad del pensamiento, el filósofo surcoreano, Byung-Chul Han (1959) refiere que el pensamiento opta por una tonalidad; esa tonalidad depende de cada ser, es difícil creer que este ensayo tenga la tonalidad de Tycho o Kepler, es decir, que guarde simpatía por el otro; por los sujetos obligados, pero tengo esperanza, es decir, fue hecho libremente y pensando, de nuevo; en la esperanza, esa es mi tonalidad, no el optimismo; de que todo estará bien si se piensa positivamente y, por lo tanto, hay que gozar del beneficio fiscal indebido.

Y, “no se trata de preguntar si hay que filosofar o no. Filosofamos porque es obligatorio. Es fatal. Nuestra conciencia se plantea cuestiones y hay que intentar resolverlas. La filosofía [en el derecho tributario] es algo obligatorio” (Villoro, 2018, p. 101), así como en los impuestos. Por cierto, los ciarlatani no filosofan, solo producen información porque su fin es alcanzar el éxito hasta el rendimiento.

Pero, volviendo al plazo de permanencia en el RIF, preguntemos: ¿Se puede concluir que en el 2023 se agotó el beneficio de éste régimen? La respuesta de Kepler, un asesor fiscal moderno, una vez analizadas las cartas de Tycho, es decir, las disposiciones tributarias vigentes y transitorias, sería la siguiente:

—Sí, conforme a la interpretación del último párrafo del artículo 111 de la Ley del Impuesto sobre la Renta (LISR) y, el artículo primero del DECRETO por el que se amplían los beneficios fiscales a los contribuyentes del Régimen de Incorporación Fiscal, publicado el 11 de marzo del 2015.

Y, a otra pregunta más: ¿es viable que un contribuyente que tributo desde el 2014 en el RIF continúe en este mismo régimen fiscal para 2024, con el 10 % de beneficio en el impuesto sobre la renta?, el mismo Kepler, respondería, volviendo a miras las disposiciones tributarias vigentes y transitorias:

—No, conforme a la interpretación del último párrafo del artículo 111 de la Ley del Impuesto sobre la Renta (LISR) y, el quinto párrafo del considerando del DECRETO, por el que se amplían los beneficios fiscales a los contribuyentes del Régimen de Incorporación Fiscal, publicado el 11 de marzo del 2015, el cual refiere:

… A partir del tercer año de tributación, los descuentos aplicables a dichos contribuyentes corresponderán a los porcentajes establecidos en el citado régimen, conforme a lo previsto en la Ley del Impuesto sobre la Renta y en el “Decreto por el que se otorgan beneficios fiscales a quienes tributen en el Régimen de Incorporación Fiscal”, publicado en el Diario Oficial de la Federación el 10 de septiembre de 2014, y para tales efectos se entenderá como primer año de tributación en dicho régimen el año en el que se les permite aplicar nuevamente el 100% de reducción;

Pero, nuestro Kepler, un asesor moderno del derecho tributario, profesor de posgrado, amante de la jardinería y la filosofía del derecho, nos mostraría, además, una de sus cartas de interpretación del derecho fiscal, elaborada con la misma destreza con la que hubiese empleado el matemático danés Tycho, que a continuación se transcribe, con el nombre de ilustración 1:

Ilustración I. Vigencia y permanencia en el RIF, aplicando la interpretación estricta, según el artículo 5 del Código Fiscal de la Federación, (o también conocida como una carta de interpretación del último párrafo del artículo 111 de la Ley del Impuesto sobre la Renta (LISR) y, el quinto párrafo del considerando del DECRETO, por el que se amplían los beneficios fiscales a los contribuyentes del Régimen de Incorporación Fiscal, publicado el 11 de marzo del 2015). Fuente propia.

RIF in peace: un epitafio tributario, es el título a este trabajo, pero lo más seguro es que Kepler no estaría del todo satisfecho si no citaramos a su maestro Tycho; ahora que el RIF se encuentra en agonia: “Non frustra vixisse vidcor” (que no haya vivido en vano), por favor, “Non frustra vixisse vidcor” al enmendar a los ciarlatani (Sadurní, 2019).

IV. CONSIDERACIONES FINALES

1. Los beneficios señalados en el DECRETO, por el que se amplían los beneficios fiscales a los contribuyentes del Régimen de Incorporación Fiscal (RIF), publicado el 11 de marzo del 2015, se refiere al % de la reducción aplicable al pago del Impuesto sobre la Renta (ISR) generado en dicho régimen durante el segundo año de la permanencia en éste; motivo por lo cual NO se debe interpretar el citado DECRETO como un beneficio de la ampliación al plazo de permanencia para tributar conforme al régimen fiscal denominado de incorporación fiscal; más alla del período de los diez años.

2. Así, conforme a la interpretación del último párrafo del artículo 111 de la Ley del Impuesto sobre la Renta (LISR) y, el quinto párrafo del considerando del DECRETO, por el que se amplían los beneficios fiscales a los contribuyentes del Régimen de Incorporación Fiscal, publicado el 11 de marzo del 2015; los contribuyentes cuya permanencia sea igual a diez años, consecutivos en el RIF, una vez concluido dicho período, deberán tributar:

a) en el régimen de personas físicas con actividades empresariales y profesionales a que se refiere la sección I del capítulo II del título IV de la LISR, u

b) optar por el Régimen Simplificado de Confianza (RESICO), cumpliendo con lo señalado en los numerales 113-E, 113-F, 113-G, 113-H, 113-I y 113-J de la LISR y, 6 del Código Fiscal de la Federación (CFF).

3. Para los sujetos obligados que escuchen y hagan caso de la Tabla 1. Plazo de permanencia en el RIF (Sanciprían, 2024), o la carta de los ciarlatani, estarán aprovechándose de un beneficio fiscal indebido en el 2024, es decir, cometiendo el delito de defraudación fiscal a que se refiere el cardinal 108 del CFF.

VI. BIBLIOGRAFÍA

Byung-Chul, H. (2024). La tonalidad del pensamiento (L. Cortés, trad.). Paidos.

Sadurní, J. (2019). Tycho Brahe, el astrónomo más excéntrico de la historia. Historia National Geographic. https://historia.nationalgeographic.com.es/a/tycho-brahe-astronomo-mas-excentrico-historia_14803

Sanciprían, E. (2024). 2024, último año para tributar en el RIF de algunos contribuyentes. Conozca el correcto cómputo de años para tributar en el Régimen de Incorporación Fiscal. Idconline. https://idconline.mx/fiscal-contable/2024/01/19/2024-ultimo-ano-para-tributar-en-el-rif-de-algunos-contribuyentes

Villoro, J. (2018). La Guerra Fría y otras batallas. Teatro reunido. Paso de Gato.

tycho brahe, el astrónomo más excéntrico de la historia

LEYES

Código Fiscal de la Federación [cff]. Reformado, Diario Oficial de la Federación [dof], 28 de diciembre de 2023 (México).

Ley del Impuesto sobre la Renta [lisr]. Reformada, Diario Oficial de la Federación [dof], 01 de abril del 2024 (México).

Ley del Impuesto sobre la Renta [lisr]. Diario Oficial de la Federación [dof], 11 de diciembre del 2013 (México).

DECRETOS

Secretaría de Hacienda y Crédito Público [shcp]. DECRETO por el que se amplían los beneficios fiscales a los contribuyentes del Régimen de Incorporación Fiscal. Diario Oficial de la Federación [dof], 11 de marzo del 2015 (México).